近日,專注零售的財富管理之王招商銀行23億理財產(chǎn)品爆雷,再次引發(fā)公眾對這家“萬億市值大行”的關注。

23億理財產(chǎn)品爆雷,招行、五礦和投資人誰是誰非?

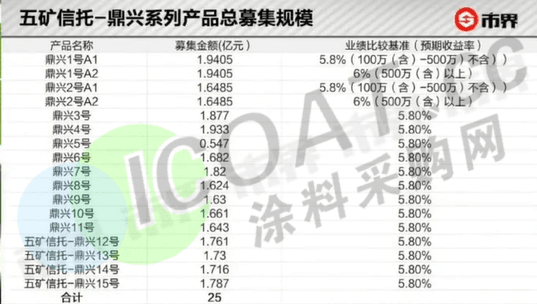

多位投資人投訴稱,由招商銀行代銷的“五礦信托鼎興”1號至15號產(chǎn)品,已于今年6月18日全部到期,但到期后均無法完成兌付,總規(guī)模超23億元。此外,多名投資人已收到該系列信托計劃申請展期18個月的通知。

資料顯示,五礦信托-鼎興系列的管理公司為五礦國際信托有限公司,鼎興系列信托計劃成立于2021年3月至6月,產(chǎn)品期限均為12個月,最后到期日為2022年6月18日,除鼎興5號產(chǎn)品外,多期募資均為1.5億元-2億元,該系列產(chǎn)品由招商銀行代銷,總規(guī)模23億元,被定為“R3穩(wěn)健類固收產(chǎn)品”。

多名投資人稱,他們選擇購買五礦信托鼎興系列產(chǎn)品,主要是看重招商銀行零售金融業(yè)務的金字招牌,沒想到招商銀行客戶經(jīng)理拿大家的信任當作籌碼,以“招行銷售的信托產(chǎn)品從未出過任何問題,沒有風險,留給優(yōu)質(zhì)客戶”等話術,誘導、誤導大家購買該系列信托產(chǎn)品。

除此之外,根據(jù)投資人的說法,鼎興系列產(chǎn)品在招行App上線時界面描述為基金,自鼎興1號、2號在今年3月發(fā)生到期無法兌付問題后,相關產(chǎn)品頁面調(diào)整,增加了對于“房地產(chǎn)融資類產(chǎn)品”的解釋,且刪去“基金”字樣。

在鼎興系列產(chǎn)品中,房企的物資與工程供應商將手中對房企的應收賬款債權(quán)賣給保理公司,套取了現(xiàn)金。保理公司采取的不是抵押借款,而是一次性買斷,并且通過信托產(chǎn)品將債權(quán)傳遞給投資人。換句話說,鼎興系列產(chǎn)品的風險鏈是從房企-供應商-保理公司-信托+銀行-投資人,層層傳遞的。

在這個關系鏈下,底層房企因資金鏈緊張無法償付的債務,被轉(zhuǎn)嫁給投資者。對于投資者來說,該找銀行還是信托公司誰來負責,是最關心的問題。投資者認為,招行在代銷該信托產(chǎn)品時,存在風控把關不嚴、故意隱瞞信托產(chǎn)品信息等問題,已經(jīng)向銀保監(jiān)局舉報。

被地產(chǎn)所累!招行深陷“代銷”風波!900多億產(chǎn)品風險重重!

值得注意的是,記者獲得的五礦信托-鼎興1號、2號、3號、8號、9號、10號、11號集合資金信托計劃臨時信息披露公告顯示,截至本臨時公告日,債務人尚未償付信托計劃項下的債務,世茂建設及世茂集團也未履行差額補足和保證擔保義務,交易對手已構(gòu)成交易合同項下實質(zhì)性違約。

世茂集團近期違約不斷,股票停牌已超三個月,涉及世茂集團項目的多款房地產(chǎn)融資類信托產(chǎn)品違約或展期,踩雷的包括五礦信托、民生信托、中信信托等。撥開重重云霧,房產(chǎn)巨頭世茂集團的爆雷或為五礦以及招行違約的“罪魁禍首”。

更為可怕的是,這并不是招商銀行的第一次信托爆雷,自2021年下半年起,代銷信托就成了招行雷潮“暴風眼”。據(jù)不完全統(tǒng)計,招行已經(jīng)有多個代銷的信托計劃逾期未能支付本息,總規(guī)模在百億元左右,且均指向了房地產(chǎn)領域。

2021年8月,招行代銷的5億元大業(yè)信托·君睿15號項目出現(xiàn)實質(zhì)性違約,該信托計劃旨在為華夏幸福間接全資子公司九通基業(yè)投資提供流動性資金。華夏幸福在去年初已經(jīng)爆雷,金融負債超過2100億元,債務問題至今未能解決。

2021年11月,由招商銀行代銷的“外貿(mào)信托-富榮166號恒大成都天府半島項目集合資金信托計劃”逾期。該計劃總規(guī)模66億,由招商銀行全權(quán)代銷。經(jīng)過協(xié)調(diào),最后以延期2年兌付的方式處理。

2022年5月31日,安克創(chuàng)新發(fā)布公告,稱2021年6月購買的招行代銷的1億元中航651號信托理財產(chǎn)品存在逾期風險。中航651號信托計劃約定募集總額不超過25億元,底層資產(chǎn)為陽光城旗下長沙中泛置業(yè)有限公司的“陽光城尚東灣”項目,資金用于該項目開發(fā)建設。

此外,有媒體曝出招行代銷的山東國際信托-資產(chǎn)組合管理1號產(chǎn)品也出現(xiàn)問題,該信托項目底層資產(chǎn)是兩個房地產(chǎn)項目,合同中約定的業(yè)績比較基準是6.3%。

五礦信托的“地產(chǎn)朋友圈”中,有不少都是近些年發(fā)展較為激進的房企,比如恒大、融創(chuàng)、陽光城、泰禾、奧園等。近兩年來,五礦信托不僅與這些企業(yè)有業(yè)務合作,并與部分房企設有合資公司,五礦信托旗下鼎興系列的爆雷也成為了招商銀行引火燒身的導火索。

招行副行長兼首席風險官朱江濤曾披露,截至2021年末,招行代銷與房地產(chǎn)有關的產(chǎn)品規(guī)模為988億元,其中私行代銷的非標類房地產(chǎn)余額為933億元,違約客戶主要涉及華夏幸福和恒大。招行本次信托違約的處理結(jié)果,可能對其品牌聲譽、高端客戶信任度和大財富管理戰(zhàn)略轉(zhuǎn)型都有一定的影響,著實不容小覷。

房地產(chǎn)青黃不接,信托違約超500億,供應商也不好受!

金融、地產(chǎn)歷來不分家,房地產(chǎn)類信托因收益較高,一度是信托機構(gòu)的利潤“三駕馬車”之一,在地產(chǎn)行業(yè)向好的時候,信托也會受益。但隨著房地產(chǎn)市場一夜入冬,多家房企資金鏈風險重重,整個市場“風聲鶴唳”,這也就意味著更容易審批、比銀行貸款利率更高的信托融資自然首當其沖。

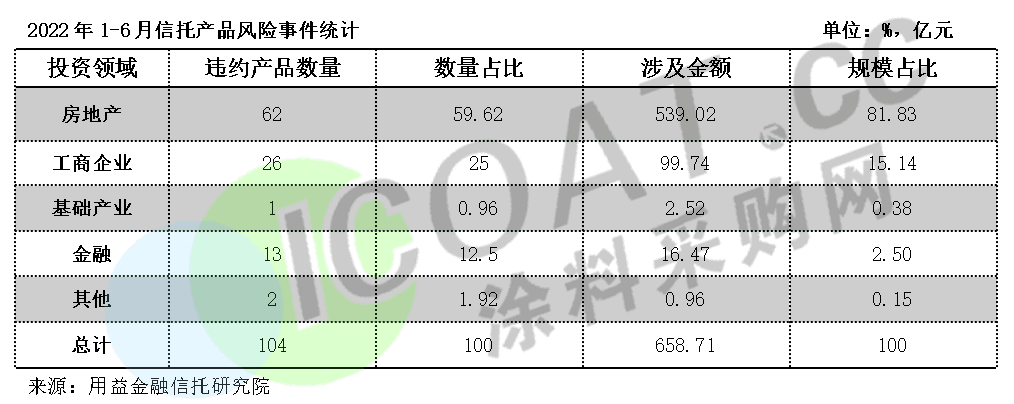

從2021年五月份以來,房地產(chǎn)就一直是信托產(chǎn)品風險事件的高發(fā)領域。數(shù)據(jù)顯示,2022年1-6月信托產(chǎn)品違約規(guī)模總計658.71億元,違約產(chǎn)品數(shù)量共104起。房地產(chǎn)信托違約金額達539.02億元,規(guī)模占比達到81.83%。

房地產(chǎn)進入了青黃不接的資金緊張局面,在“兩壓一降”的政策下,以房產(chǎn)信托為代表的融資類信托資產(chǎn)遭遇大幅壓降。目前的信托業(yè)已經(jīng)離開了“黃金時代”,進入了“去剛兌、去通道、去杠桿”的階段,面臨著“減脂增肌”的巨大挑戰(zhàn)。

銀行以及多個相關產(chǎn)業(yè)的爆雷并非一日之寒,而今如此密集的曝出,可見這種影響已經(jīng)傳導到了整條產(chǎn)業(yè)鏈的多個細分領域,同時也預示著,今年可能多個行業(yè)的壞賬率都會比較高。

根據(jù)上海票交所公布的數(shù)據(jù),截至2022年6月30日,持續(xù)逾期的企業(yè)共2667家,較上月末增加114家,房地產(chǎn)和建筑企業(yè)達到1753家,占比66%,依然是逾期的“重災區(qū)”。進入2022年以來,房地產(chǎn)項目公司商票持續(xù)逾期數(shù)量從1月的128家急速攀升至5月的1469家,在所有商票持續(xù)逾期企業(yè)中的占比也從1月的22.8%升至5月的57.5%。

事實上,自2019年起,福晟國際、寶龍地產(chǎn)、協(xié)信遠創(chuàng)、泰禾集團、華夏幸福、祥生集團、寶能集團、中國恒大、泰禾集團、廣州富力、正榮地產(chǎn)、藍光發(fā)展、花樣年、陽光100、佳兆業(yè)、中國奧園、新力地產(chǎn)、陽光城、榮盛發(fā)展、建業(yè)地產(chǎn)、金科地產(chǎn)、實地地產(chǎn)、禹洲集團、融創(chuàng)、綠地集團等多家知名房企曝出違約爆雷風聲,且不斷有新的企業(yè)加入陣營。

受房企商票頻繁違約的影響,供應商的經(jīng)營風險進一步攀升。2021年建筑業(yè)企業(yè)共計提742.76億元的信用減值損失,較2020年同期大幅增長95.06%,導致盈利能力出現(xiàn)大幅下滑。

眾多涂料上市公司財報中提及的近300億的應收票據(jù)和款項,以及多達億元的減值損失和壞賬計提等,都透露出了血淋淋的現(xiàn)實和危機。不難想象,連銀行信托都無法保全自身的話,眾多涂料、管材等建材行業(yè)和裝飾裝修等產(chǎn)業(yè)鏈供應商都會被拖累,一輪新的行業(yè)洗牌正在加速進行中。