值得注意的是,兩家世界500強的央企重組之后,總資產可以達到1.4萬億,營業收入能達到1萬億,這樣的規模無論是在國內,還是在國際都是一個大型的集團公司,有業界人士稱之為“中國神化”。同時,“中國神化”的誕生加速了化工行業“寡頭”格局的形成,更加鞏固了其市場話語權。據涂料采購網了解,在MDI、TDI、PTA等化工產業,因技術門檻高、或行業內企業少,龍頭企業市場份額大等原因,大企業基本占據“寡頭”地位,其產量和價格對市場行情有著舉足輕重的影響。MDI:萬華、巴斯夫、科思創占總產能64%MDI屬于高集中度產品,技術壁壘高。2020年,全球MDI產能已達到949萬噸,全球前三大供應商產能占全球總產能64%,依次是萬華化學、巴斯夫、科思創,未來3-5年國內MDI供需失衡態勢更加嚴峻。萬華化學資產重組萬華化工后,全球占比較高達27.4%,其MDI產能達260萬噸/年,巴斯夫MDI產能192萬噸/年,占比20.23%,科思創產能157萬噸/年,占比16.54%。2007年,萬華化學與夢百合達成合作,2017年,MDI的價格繼續暴漲,由2016全年13600元/噸的平均價格,上漲至2017年26451元/噸的平均價格,甚至在2017年9月15日創出43000元/噸的天價。TDI:巴斯夫、科思創、萬華、煙臺巨力占總產能73%目前全球TDI行業呈寡頭壟斷格局,2020年全球合計產能350.3萬噸,巴斯夫、科思創、萬華化學、煙臺巨力分別以86、81、65、23萬噸/年的產能占據前四席,行業前四名份額占比高達73%。據涂料采購網不完全統計,2021年中國TDI設計產能139萬噸,2020年中國TDI產量108.13萬噸,較2011年增長55.3萬噸,增幅104.79%,年均增速22.75%。鈦白粉:特諾、科慕、龍蟒佰利聯、venator[原亨斯邁]、康諾斯占總產能58%世界鈦白粉總產能約為868.5萬噸/年。鈦白粉行業產能高度集中,呈現寡頭壟斷局面。全球鈦白粉企業主要集中在特諾(16.82%)、科慕(14.5%)、龍蟒佰利聯(11.02%)、venator[原亨斯邁](9.28%)、康諾斯(6.38%)五家企業手中,份額共計占全球產能的58%。據涂料采購網不完全統計,2020年我國鈦白粉產能達417萬噸。按產能來看,我國鈦白粉行業市場份額最大的是龍蟒佰利,近幾年隨著龍蟒佰利并購中小鈦白粉企業,2020年已經占有國內24.22%的市場份額。中核鈦白排名第二,共有34萬噸產能,占國內8.39%的市場份額。

從新增產能來看,相比未來海外鈦白粉市場幾乎沒有新增產能,預計2021-2023年,我國鈦白粉市場將有94萬噸新增產能,其中氯化法新增產能48萬噸,硫酸法產能46萬噸。2022年,我國鈦白粉新增產能最多,預計達68萬噸。預計2023年以后,我國鈦白粉行業新增產能釋放后,我國鈦白粉市場馬太效應將加劇,龍蟒佰利將繼續保持第一的市場份額,其他小產能企業的市場份額將有不同程度的減少,行業內小產能企業可能面臨淘汰風險。

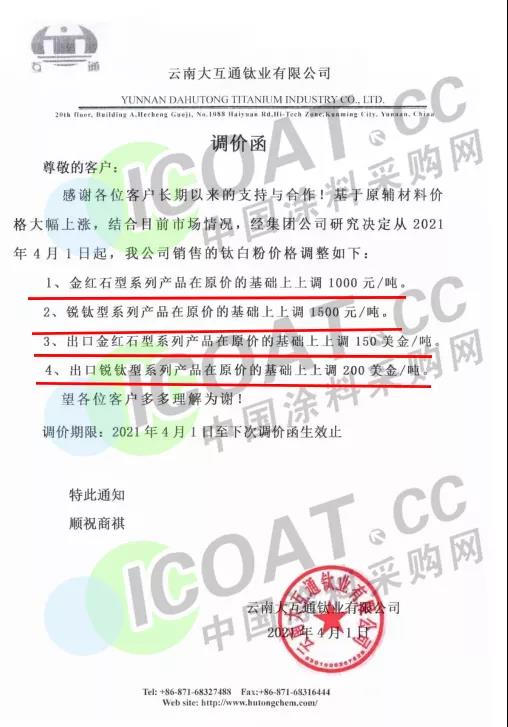

PTA:恒力石化、榮盛石化、恒逸石化、福化工貿、新鳳鳴占總產能71.85%PTA屬于基礎大宗商品行業,行業門檻相對較高,對投資需求較大,我國PTA行業基本目前一些企業居寡頭地位,能干預市場行情價格。2020年國內產能5062萬噸/年,恒力石化1160萬噸/年,榮盛石化704萬噸/年,恒逸石化883萬噸/年,福化工貿450萬噸/年,新鳳鳴440萬噸/年,行業前五名占比71.85%。某炒股平臺討論區有股民表示,若說PTA行業能夠“一手遮天”的,就要屬有“宇宙廠”之稱的逸盛石化了。而逸盛這個名字就是來自恒逸和榮盛兩個上市公司的名字組合,對逸盛恒逸是最大股東。據了解,逸盛石化占國內PTA市場份額40%,是兩大上市公司共同出資成立,分別是恒逸石化和榮盛石化。丙烯酸:巴斯夫、陶氏化學、日本觸媒、LG化學、阿科瑪占總產能58%全球丙烯酸產能為800萬噸,從生產企業來看,全球丙烯酸產能最大的前五家企業分別是巴斯夫、陶氏化學、日本觸媒、LG化學、阿科瑪。他們的產能占世界總產能百分比分別為19%、13%、11%、8%和7%,行業前五名產能占比達到58%。己二酸:重慶華峰、神馬集團、江蘇海力、山東海力、華魯恒升占總產能77.6%我國己二酸產能快速擴張,開工率維持低位。隨著我國己二酸工藝發展不斷成熟,成本優勢逐步體現,我國已成為全球第一大己二酸生產國,產能約為265.5萬噸,已占到全球的54%。行業優勝劣汰,集中度進一步提升。近年來隨著我國環保趨嚴、市場競爭加劇,行業內缺乏競爭優勢的廠商迫于壓力停產或減產,行業集中度進一步提高。我國己二酸行業前五名產能占比為77.6%,已形成以重慶華峰(23.5%)、神馬集團(28.9%)、江蘇海力(11%)、山東海力(8.3%)、華魯恒升(5.9%)等大型企業為代表的多強寡頭壟斷格局。有機硅:合盛硅業、藍星集團、張家港基地、新安股份、山東東岳占總產能60.01%從產能集中度來看,全球有機硅單體呈現壟斷競爭的格局,全球有機硅單體總產能約553.5萬噸/年,全球有機硅單體主要集中在道康寧、美國邁圖、中國藍星、德國瓦克和日本信越,全球規模最大的五家公司產能約占全球有機硅單體總產能的46%。有機硅行業的“十二五”規劃中明確規定有機硅單體的新建規模需要在10萬噸以上,按照每萬噸單體一個億的投資額計算,新建單體的投資額都在10億人民幣以上,對于新進入者而言,資金壁壘也是比較高的。“寡頭”格局漸成,龍頭企業話語權和定價權進一步穩固眾所周知,目前我國涂料行業呈現出一幅散亂差的狀態,企業之間的惡性競爭非常明顯。但是其上游產業基本上都處于產能高度集中狀態,企業擁有非常強的市場定價權,這對于企業自身的發展是在非常有利的,但是對于下游產業來說并不是什么好事。不管是鈦白粉行業、還是TDI行業、MDI行業或者是PTA行業都屬于產能高度集中的行業,這些產品的價格也并不是由市場需求所決定的,而是完全根據各大企業的“需求”,如果這些寡頭企業再形成合力,那下游企業就要“遭殃”了。云南大互通鈦業有限公司發布漲價通知稱:自4月1日起,金紅石系列產品在原價基礎上上調1000元/噸,銳鈦型系列產品在原價基礎上上調1500元/噸,出口金紅石系列產品在原價基礎上上調150美元/噸,出口銳鈦型系列產品在原價基礎上上調200美元/噸。

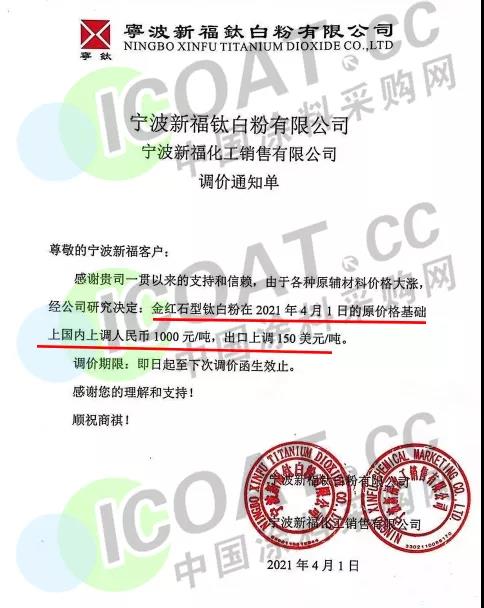

寧波新福鈦白粉有限公司發布漲價通知稱:自4月1日起,金紅石型鈦白粉在原價基礎上上調1000元/噸,出口價上調150美元/噸。

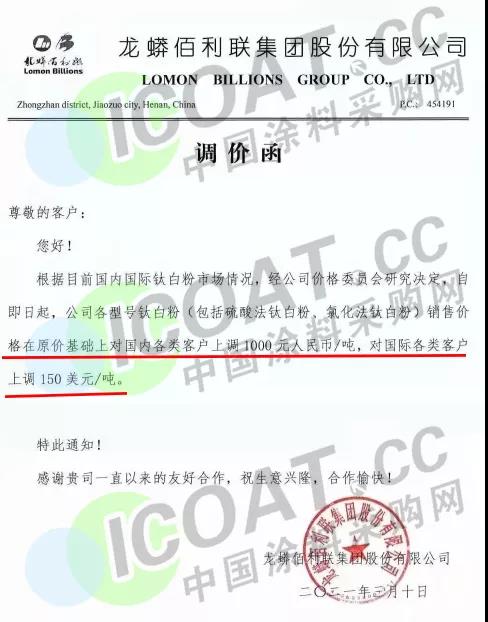

龍蟒佰利:各型號鈦白粉對國內各類客戶上調1000元/噸,國際各類客戶上調150美元/噸。

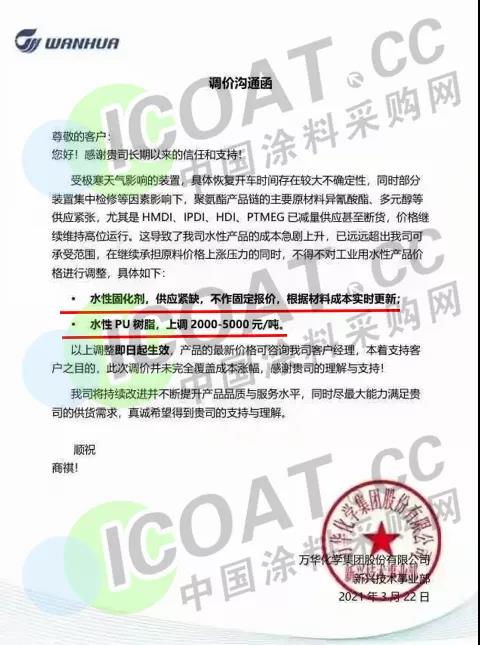

萬華化學:水性PU樹脂,上調2000-5000元/噸。

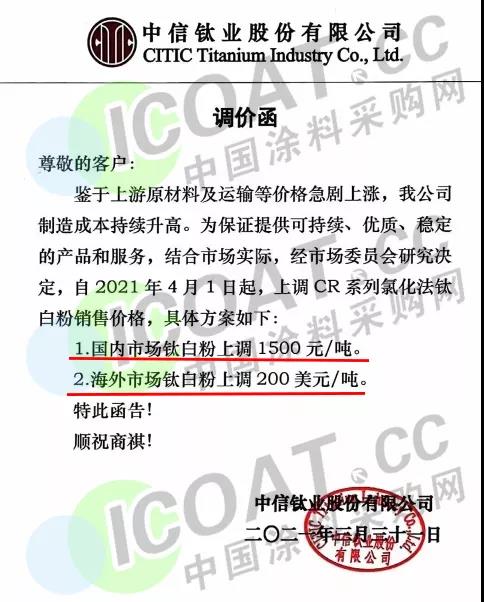

中信鈦業:4月1日起,國內鈦白粉上調1500元/噸,海外鈦白粉上調200美元/噸。

目前整個化工行業,漲價已經不是市場行為,怎么漲,漲多少,什么時間漲都是看寡頭企業的“心情”。在這種市場格局之下,后期的漲價也許更加瘋狂,總之他們都能找到一個又一個能讓你無法拒絕的理由。

(本文由涂料采購網整理發布,轉載請注明出處,如未經許可或未注明出處,將追究法律責任。)